Давыдова Ю. Практическое пособие по НДС

Подождите немного. Документ загружается.

<*> Сумма дисконта по векселю в размере 7000 руб. (125 000 руб. - 118 000 руб.)

учитывается в течение срока, на который выдан вексель (62 дня - с 30 июня по 31

августа 2007 г.), ежемесячно равными долями пропорционально количеству дней в

месяце.

27.2.3. РАЗДЕЛЬНЫЙ УЧЕТ "ВХОДНОГО" НДС

Вопрос о необходимости ведения раздельного учета операций при осуществлении

расчетов за приобретаемые товары (работы, услуги) векселями на сегодняшний день

является спорным. Заметим, что такой вопрос возникает только при расчетах векселями

третьих лиц (см. Письмо Минфина России от 04.03.2004 N 04-03-11/30).

Так, по мнению контролирующих органов, раздельный учет сумм "входного" НДС

вести необходимо. Обусловлено это тем, что передача векселей третьих лиц в оплату

товаров (работ, услуг) признается реализацией ценных бумаг, которая НДС не облагается

на основании пп. 12 п. 2 ст. 149 НК РФ. Следовательно, покупатель товаров (работ, услуг),

соблюдая требование п. 4 ст. 149, п. 4 ст. 170 НК РФ, должен вести раздельный учет

облагаемых и не облагаемых НДС операций (см., например, Письмо Минфина России от

06.06.2005 N 03-04-11/126, Письма МНС России от 15.06.2004 N 03-2-06/1/1372/22, от

21.06.2004 N 02-5-11/111@, Письмо УФНС России по г. Москве от 20.12.2004 N 24-

11/83009). В указанной ситуации часть "входного" НДС будет приниматься к вычету, а

другая часть относиться на увеличение стоимости приобретенных товаров (работ, услуг).

Примечание

Подробнее о порядке учета "входного" НДС в такой ситуации вы сможете узнать

из разд. 13.5 "Раздельный учет "входного" НДС".

Некоторые суды, рассматривая споры по данному вопросу, поддерживают позицию

контролирующих органов.

Однако большинство арбитражных судов указывают, что передача векселей третьих

лиц в счет оплаты приобретаемых товаров (работ, услуг) не является реализацией таких

векселей. В этих случаях вексель выступает как средство платежа. Следовательно, не

облагаемой НДС операции не возникает и вести раздельный учет сумм "входного" налога

не нужно (см., например, Постановления ФАС Московского округа от 11.03.2009 N КА-

А40/1255-09, от 07.05.2008 N КА-А40/3538-08, ФАС Западно-Сибирского округа от

25.06.2007 N Ф04-4158/2007(35590-А27-37)). Кроме того, в Определении от 04.04.2006 N

98-О Конституционный Суд РФ указал, что в зависимости от цели передачи вексель

может использоваться в том числе и как средство расчетов с контрагентами.

Примечание

Подробнее о практике арбитражных судов по данному вопросу вы можете узнать

в Энциклопедии спорных ситуаций по НДС.

Следует заметить, что и при соблюдении требований контролирующих органов в

ряде случаев вести раздельный учет сумм "входного" НДС нет необходимости. Так,

согласно абз. 9 п. 4 ст. 170 НК РФ раздельный учет можно не вести в тех налоговых

периодах, в которых доля совокупных расходов на производство товаров (работ, услуг),

имущественных прав, операции по реализации которых не подлежат налогообложению,

не превышает 5% общей величины совокупных расходов на производство. Иными

словами, если расходы, связанные с реализацией векселей третьих лиц, не превышают 5%

общей величины всех ваших расходов на производство, то и вести раздельный учет сумм

"входного" НДС вам не нужно.

ГЛАВА 28. СДЕЛКИ С ПОСРЕДНИКАМИ

На практике спектр посреднических услуг весьма широк.

Так, например, посредники могут продавать или покупать для вас товары, набирать

персонал, содействовать в заключении контрактов, проводить исследования рынка сбыта,

а также оказывать другие посреднические услуги.

По своей сути деятельность посредника сводится к установлению взаимодействия

между производителями товаров (работ, услуг) и их потребителями.

При этом в роли заказчиков посреднических услуг могут выступать как

производители, так и потребители товаров (работ, услуг).

Услуги посредников можно разделить на две группы:

- услуги по реализации товаров (работ, услуг);

- услуги по приобретению товаров (работ, услуг).

Посреднические услуги, как правило, оказываются на основании заключаемых с

заказчиком договоров поручения (гл. 49 ГК РФ), комиссии (гл. 51 ГК РФ), агентского

договора (гл. 52 ГК РФ), договора транспортной экспедиции (гл. 41 ГК РФ, Федеральный

закон от 30.06.2003 N 87-ФЗ "О транспортно-экспедиционной деятельности") <1>.

--------------------------------

<1> При отнесении деятельности, осуществляемой по договору транспортной

экспедиции, к посреднической необходимо учитывать положения ст. ст. 801, 805 ГК РФ.

Согласно указанным нормам экспедитор может выполнять обязанности по договору

самостоятельно, а также организовывать выполнение услуг с привлечением к исполнению

своих обязанностей других лиц. При этом посреднической деятельностью может

признаваться только деятельность экспедитора по организации исполнения договорных

обязанностей с привлечением третьих лиц.

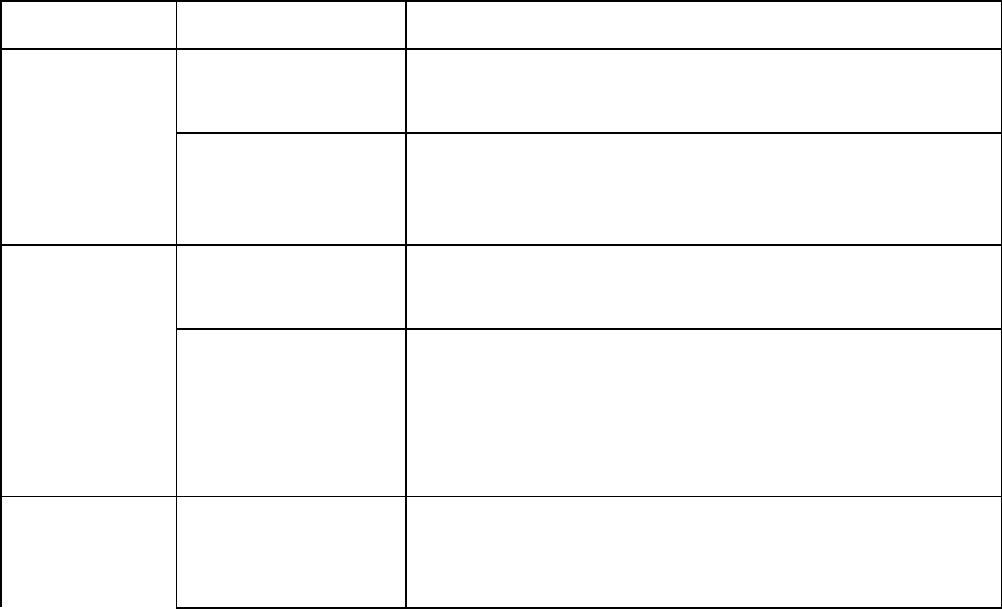

Обязательства сторон, возникающие при заключении посреднических договоров,

рассмотрим подробнее в таблице.

Вид договора Стороны договора Обязательства сторон

Договор

поручения

Поверенный совершает от имени и за счет доверителя

определенные юридические действия (п. 1

ст. 971 ГК РФ)

Доверитель <*> оплачивает (возмещает) расходы посредника,

понесенные в связи с исполнением поручения,

уплачивает ему вознаграждение (п. 1

ст. 972, п. п. 2, 4 ст. 975 ГК РФ)

Договор

комиссии

Комиссионер по поручению комитента совершает одну или

несколько сделок от своего имени, но за

счет комитента (п. 1 ст. 990 ГК РФ)

Комитент <*> возмещает посреднику израсходованные им на

исполнение комиссионного поручения суммы,

за исключением расходов на хранение

имущества комитента, уплачивает

комиссионное вознаграждение (п. 1 ст. 991,

ст. 1001 ГК РФ)

Агентский

договор

Агент по поручению принципала совершает

юридические и иные действия от своего

имени, но за счет принципала либо от имени

и за счет принципала (п. 1 ст. 1005 ГК РФ)

Принципал <*> возмещает посреднику израсходованные им на

исполнение агентского договора суммы,

уплачивает агентское вознаграждение

(ст. ст. 1006, 1011 ГК РФ)

Договор

транспортной

экспедиции

Экспедитор организует выполнение определенных

договором экспедиции услуг, связанных с

перевозкой груза, за счет средств

грузоотправителя (грузополучателя) (п. 1

ст. 801 ГК РФ)

Грузоотправитель

или

грузополучатель

<*>

возмещает экспедитору израсходованные им на

исполнение договора суммы, уплачивает

вознаграждение (п. 1 ст. 801 ГК РФ)

--------------------------------

<*> Далее стороны именуются "заказчик услуг".

Посредник, исполняя условия договора, может совершать сделки как от своего

имени, так и от имени заказчика услуг.

При этом посредник всегда осуществляет деятельность в интересах заказчика и за

его счет.

Иначе говоря, расходы, понесенные посредником в связи с исполнением договорных

обязанностей по приобретению или реализации товаров (работ, услуг), должны быть ему

возмещены.

На практике условиями заключаемого с посредником договора может быть

предусмотрено участие посредника в расчетах между заказчиком и покупателем

(продавцом) товаров (работ, услуг). Например, выручка от реализации товаров (работ,

услуг) может поступать на расчетный счет или в кассу посредника.

Так как посредник осуществляет деятельность в интересах заказчика, то при

получении посредником товаров (как от заказчиков для их дальнейшей реализации, так и

от продавцов для передачи заказчику) право собственности на указанные товары к

посреднику не переходит (п. 1 ст. 996, ст. 1011 ГК РФ).

Обратите внимание!

В бухгалтерском учете посредника полученные товары учитываются за балансом

(при получении товаров от заказчика для их реализации - на счете 004 "Товары,

принятые на комиссию", а при приобретении товаров для заказчика - на счете 002

"Товарно-материальные ценности, принятые на ответственное хранение") в ценах,

предусмотренных в приемо-сдаточных актах или в счетах платежных требований

(раздел "Забалансовые счета" Инструкции по применению Плана счетов бухгалтерского

учета финансово-хозяйственной деятельности организаций, утвержденной Приказом

Минфина России от 31.10.2000 N 94н).

28.1. ВОЗНАГРАЖДЕНИЕ ПОСРЕДНИКА

Заказчик за выполняемые посредником услуги уплачивает последнему

вознаграждение, размер которого определяется условиями договора (п. 1 ст. 801, п. 1 ст.

972, п. 1 ст. 991, ст. 1006 ГК РФ).

Вознаграждение может устанавливаться, например, в виде:

- процента от стоимости реализуемых товаров (работ, услуг);

- фиксированной суммы.

Кроме того, если посредник, осуществляющий деятельность на основании договора

комиссии (комиссионер), принимает на себя ручательство за исполнение сделки третьим

лицом (делькредере), то заказчик посреднических услуг должен ему выплатить

дополнительное вознаграждение в размере и в порядке, установленных в договоре

комиссии (п. 1 ст. 991 ГК РФ).

Если в договоре размер вознаграждения или порядок его расчета не указаны, то

вознаграждение должно быть оплачено заказчиком услуг по цене, которая уплачивается

обычно при сравнимых обстоятельствах за аналогичные услуги (п. 3 ст. 424 ГК РФ).

Помимо вознаграждения комиссионер может получить доход в виде части

дополнительной выгоды. Дополнительной выгодой является сумма средств, полученных

при совершении сделки на более выгодных для комитента условиях.

Дополнительная выгода делится между комитентом и комиссионером поровну, если

иное не предусмотрено соглашением сторон (ст. 992 ГК РФ).

28.2. ОФОРМЛЕНИЕ ДОКУМЕНТОВ СТОРОНАМИ СДЕЛКИ

Порядок и своевременность направления сторонами посреднической сделки

документов важны не только для контроля за ходом исполнения условий договора, но и

для отражения осуществляемых операций в бухгалтерском и налоговом учете

контрагентов. Так как возникающий документооборот имеет несколько этапов,

рассмотрим их подробнее.

28.2.1. ПЕРВИЧНЫЕ УЧЕТНЫЕ ДОКУМЕНТЫ

Передача товаров как от заказчика посреднику, так и наоборот оформляется

типовыми товаросопроводительными документами, например:

- Товарной накладной (унифицированная форма N ТОРГ-12, утвержденная

Постановлением Госкомстата России от 25.12.1998 N 132);

- Накладной на отпуск материалов на сторону (форма N М-15, утвержденная

Постановлением Госкомстата России от 30.10.1997 N 71а);

- Товарно-транспортной накладной (форма N 1-Т, утвержденная Постановлением

Госкомстата России от 28.11.1997 N 78) и т.д.

При осуществлении посредником деятельности по комиссионной торговле следует

оформлять первичные учетные документы, предусмотренные п. 1.4 Постановления

Госкомстата России от 25.12.1998 N 132, а именно:

- Перечень товаров, принятых на комиссию (форма N КОМИС-1);

- Перечень принятых на комиссию транспортных средств (автомобилей, мотоциклов)

и номерных узлов (агрегатов) (форма N КОМИС-1а);

- Товарный ярлык (форма N КОМИС-2);

- Акт об уценке (форма N КОМИС-3);

- Справка о продаже товаров, принятых на комиссию (форма N КОМИС-4);

- Акт о снятии товара с продажи (форма N КОМИС-5);

- Карточка учета товаров и расчетов по договорам комиссии (форма N КОМИС-6);

- Ведомость учета платежей, полученных за хранение непроданных товаров (форма

N КОМИС-7);

- Журнал учета приема на комиссию и продажи транспортных средств (автомобилей,

мотоциклов) и номерных узлов (агрегатов) (форма N КОМИС-8).

28.2.2. ОТЧЕТ ПОСРЕДНИКА

Если отношения сторон возникли на основании договоров комиссии или агентского

договора, то посредник после исполнения договорных обязательств обязан представить

заказчику отчет с приложением оправдательных документов (ст. ст. 999, 1008 ГК РФ).

Посредник, осуществляющий деятельность на основании договора поручения,

представить отчет должен только в случае, если это требуется по условиям договора или

характеру поручения (ст. 974 ГК РФ).

Посредник, осуществляющий деятельность на основании агентского договора,

обязан представлять заказчику отчеты и документы, подтверждающие понесенные

посредником расходы, в порядке и в сроки, предусмотренные договором (ст. 1008 ГК РФ).

Если договор не содержит таких требований, то отчеты представляются посредником по

мере исполнения им договора либо по окончании действия договора.

Такие отчеты считаются принятыми заказчиком в случае, если заказчик не сообщил

о своих возражениях по отчету в течение 30 дней со дня получения отчета, если

соглашением сторон не установлен иной срок (ст. 999, п. 3 ст. 1008 ГК РФ).

Заметим, что срок, в течение которого посредник обязан представить заказчику

отчет, законодательством не установлен.

Рекомендуем такой срок закрепить в условиях договора. Например, срок может быть

установлен:

- как конкретный день;

- период времени, в течение которого отчет должен быть передан заказчику после

наступления определенного события (с момента окончания отчетного периода, момента

исполнения обязательств посредника).

При этом не следует забывать, что для своевременного отражения операций в

бухгалтерском и налоговом учете (как заказчика, так и посредника) стороны договора

должны иметь ежемесячные сведения о ходе исполнения посредником поручения

заказчика.

28.2.2.1. ФОРМА ОТЧЕТА

Формы отчета и извещения посредника законодательством не утверждены, однако

ввиду того, что данные документы в ряде случаев могут являться первичными учетными

документами, рекомендуем посредникам составлять их в соответствии с требованиями п.

2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете".

Ведь заказчику, к примеру, при несоблюдении данных требований могут отказать в

вычете по посредническим услугам. Об этом свидетельствует судебная практика

(Постановление ФАС Западно-Сибирского округа от 01.12.2008 N Ф04-6568/2008(14889-

А67-25)).

Примечание

Подробнее о практике арбитражных судов по данному вопросу вы можете узнать

в Энциклопедии спорных ситуаций по НДС.

Итак, первичный документ должен иметь следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной

операции и правильность ее оформления;

ж) личные подписи указанных лиц.

Примечание

Примерная форма отчета приведена в приложении 1 к гл. 28.

28.2.3. АКТ СДАЧИ-ПРИЕМКИ ОКАЗАННЫХ УСЛУГ

Выполнение договорных обязательств посредника также может подтверждаться

составлением двустороннего акта, подписываемого сторонами договора.

Примечание

Примерная форма акта приведена в приложении 2 к гл. 28.

28.3. НАЛОГООБЛОЖЕНИЕ НДС ВОЗНАГРАЖДЕНИЯ ПОСРЕДНИКА

Операции по реализации услуг, в том числе и посреднических, подлежат

налогообложению НДС (пп. 1 п. 1 ст. 146 НК РФ).

Для правильного и своевременного исполнения своих обязательств по НДС вам

необходимо:

1. Выяснить, облагаются ли НДС оказываемые вами посреднические услуги. Иными

словами, должны ли вы платить с этой операции НДС.

Если указанная операция подлежит налогообложению, то вам нужно выполнить ряд

последовательных действий, а именно:

2. Рассчитать налоговую базу.

3. Определить подлежащую применению налоговую ставку по НДС.

4. Исчислить сумму НДС.

5. Оформить счет-фактуру.

6. Заполнить декларацию.

28.3.1. УСЛУГИ ПОСРЕДНИКА, НЕ ОБЛАГАЕМЫЕ НДС

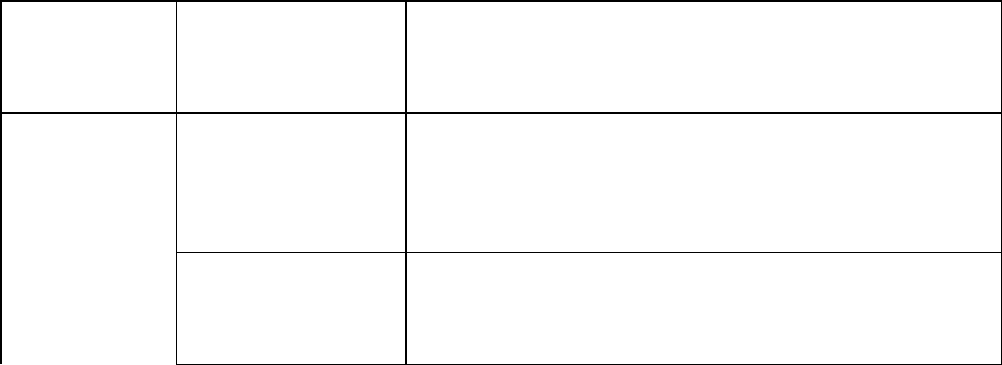

Не облагаются НДС следующие услуги.

Услуги Основание

Посреднические услуги по предоставлению в аренду на

территории РФ помещения иностранным гражданам или

организациям, аккредитованным в РФ

Пункт 2 ст. 156,

п. 1 ст. 149 НК РФ

Посреднические услуги по реализации важнейшей и

жизненно необходимой медицинской техники по перечню

Пункт 2 ст. 156,

пп. 1 п. 2 ст. 149

НК РФ. Перечень

важнейшей и

жизненно

необходимой

медицинской

техники, реализация

которой на

территории РФ не

подлежит обложению

НДС, утвержден

Постановлением

Правительства РФ от

17.01.2002 N 19

Посреднические услуги по реализации протезно-

ортопедических изделий, сырья и материалов для их

изготовления и полуфабрикатов к ним по перечню

Пункт 2 ст. 156,

пп. 1 п. 2 ст. 149

НК РФ.

Соответствующий

перечень

Правительством РФ

не утвержден.

Однако возможно

руководствоваться

Перечнем

технических

средств,

используемых

исключительно для

профилактики

инвалидности или

реабилитации

инвалидов,

реализация которых

не подлежит

обложению НДС,

утвержденным

Постановлением

Правительства РФ от

21.12.2000 N 998, с

учетом

Постановления

Правительства РФ от

10.05.2001 N 357

Посреднические услуги по реализации технических

средств, включая автомототранспорт, материалов,

которые могут быть использованы исключительно для

профилактики инвалидности или реабилитации инвалидов

по перечню

Пункт 2 ст. 156,

пп. 1 п. 2 ст. 149

НК РФ. Перечень

технических

средств,

используемых

исключительно для

профилактики

инвалидности или

реабилитации

инвалидов,

реализация которых

не подлежит

обложению НДС,

утвержден

Постановлением

Правительства РФ от

21.12.2000 N 998

Посреднические услуги по реализации очков (за

исключением солнцезащитных), линз и оправ для очков

(за исключением солнцезащитных) по перечню

Пункт 2 ст. 156,

пп. 1 п. 2 ст. 149

НК РФ. Перечень

линз и оправ для

очков (за

исключением

солнцезащитных),

реализация которых

не подлежит

обложению НДС,

утвержден

Постановлением

Правительства РФ от

28.03.2001 N 240

Посреднические услуги по оказанию ритуальных услуг,

работ (услуг) по изготовлению надгробных памятников и

оформлению могил, а также реализации похоронных

принадлежностей по перечню

Пункт 2 ст. 156,

пп. 8 п. 2 ст. 149

НК РФ. Перечень

похоронных

принадлежностей,

реализация которых

освобождается от

обложения НДС,

утвержден

Постановлением

Правительства РФ от

31.07.2001 N 567

Посреднические услуги по реализации изделий народных

художественных промыслов признанного художественного

достоинства (за исключением подакцизных товаров),

образцы которых зарегистрированы в порядке,

установленном Постановлением Правительства РФ от

18.01.2001 N 35

Пункт 2 ст. 156,

пп. 6 п. 3 ст. 149

НК РФ

Обратите внимание!

Если посредник одновременно осуществляет операции, облагаемые НДС, и

операции, не облагаемые НДС, то ему необходимо вести раздельный учет таких

операций (п. 4 ст. 149 НК РФ).

28.3.2. ОПРЕДЕЛЯЕМ НАЛОГОВУЮ БАЗУ,

С КОТОРОЙ НЕОБХОДИМО ЗАПЛАТИТЬ НДС

Итак, если вы оказываете услуги, не поименованные в разд. 28.3.1, то вам

необходимо исчислять и уплачивать НДС в бюджет.

Сразу отметим, что посредники должны уплачивать НДС только с суммы своего

вознаграждения и сумм иных доходов, получаемых по условиям договора (п. 1 ст. 156 НК

РФ). Сложившаяся судебная практика подтверждает данную позицию (см., например,

Постановления ФАС Дальневосточного округа от 25.12.2008 N Ф03-5994/2008, от

05.11.2008 N Ф03-4743/2008, ФАС Уральского округа от 22.09.2008 N Ф09-6714/08-С3).

Примечание

Подробнее о практике арбитражных судов по данному вопросу вы можете узнать

в Энциклопедии спорных ситуаций по НДС.

Положения п. 1 ст. 156 НК РФ не содержат указаний на то, какие доходы относятся к

иным доходам посредника.

По нашему мнению, к таким доходам может относиться дополнительное

вознаграждение, а также дополнительная выгода посредника.

Например, организация "Альфа" реализовала на основании договора комиссии

товары, принадлежащие организации "Бета", за 120 000 руб. Согласно условиям

заключенного договора минимальная цена реализации составляет 100 000 руб., а

вознаграждение организации "Альфа" - 10 000 руб. Так как в рассматриваемой ситуации

организация "Альфа" реализовала товар на более выгодных условиях, то помимо

определенного договором вознаграждения организации "Альфа" причитается

дополнительное вознаграждение в сумме 10 000 руб. ((120 000 руб. - 100 000 руб.) / 2).

Следовательно, организация "Альфа" должна исчислить НДС с 20 000 руб. (10 000 руб. +

10 000 руб.).

Из изложенного следует, что НДС платить вам не надо, если денежные средства:

- поступили от заказчика для исполнения условий сделки (без учета вознаграждения)

либо в качестве компенсации уже понесенных вами расходов;

- поступили от покупателей товаров (работ, услуг), приобретаемых для заказчика

посреднических услуг.

Денежные средства, поступающие посреднику в качестве компенсации заказчиком

расходов посредника, понесенных им в связи с исполнением договорных обязанностей,

НДС не облагаются. Такими расходами могут быть расходы на приобретение товаров

(работ, услуг), транспортировку товара и т.д.

В случае если вы оказываете посреднические услуги по реализации товаров (работ,

услуг), реализация которых не облагается НДС, то НДС со стоимости своего

вознаграждения (иных доходов) все равно необходимо будет исчислить и заплатить в

бюджет (п. 7 ст. 149 НК РФ).

28.3.3. КОГДА НУЖНО ИСЧИСЛИТЬ СУММУ НДС

По общему правилу моментом определения налоговой базы для целей исчисления

НДС является наиболее ранняя из двух дат (п. 1 ст. 167 НК РФ):

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров

(выполнения работ, оказания услуг), передачи имущественных прав.

При этом заметим, что днем передачи посредником выполненных услуг является

день передачи заказчику отчета (день составления акта). Следовательно, в случае если

вознаграждение будет оплачено после оказания посреднических услуг, то сумму НДС вам

необходимо исчислить в том периоде, в котором отчет передан заказчику (составлен акт)

(дополнительно см. Постановление ФАС Центрального округа от 10.08.2007 N А14-17099-

2006-6/6).

28.3.3.1. НДС С АВАНСА, ПОЛУЧАЕМОГО ПОСРЕДНИКОМ

Если вы получаете от покупателя товаров (работ, услуг) или от заказчика

посреднических услуг аванс, то его сумма облагается НДС только в части

причитающегося вам вознаграждения, а также любого иного дохода посредника (пп. 2 п. 1

ст. 167, п. 1 ст. 156 НК РФ, Письма Минфина России от 21.06.2004 N 03-03-11/103, УФНС

России по г. Москве от 05.12.2007 N 19-11/115925).

Например, организацией "Альфа" заключен с организацией "Бета" договор комиссии,

согласно которому организация "Бета" (комитент) поручает организации "Альфа"

(комиссионеру) приобрести товары. Организация "Бета" перечисляет организации

"Альфа" денежные средства на приобретение товара в размере 70 000 руб. и

вознаграждение организации "Альфа" в размере 30 000 руб.

В рассматриваемой ситуации 30 000 руб. являются для организации "Альфа"

вознаграждением, полученным ею авансом.

Следовательно, организация "Альфа" должна заплатить НДС с такого аванса, т.е.

с 30 000 руб.

В случае если условием договора не предусмотрено право посредника на удержание

из полученных денежных средств своего вознаграждения, то с указанных средств

посредник НДС не уплачивает.

Сумма НДС с полученных посредником авансовых или иных платежей, связанных с

оплатой посреднических услуг, определяется расчетным методом с применением

расчетной ставки 18/118 (п. 4 ст. 164 НК РФ).

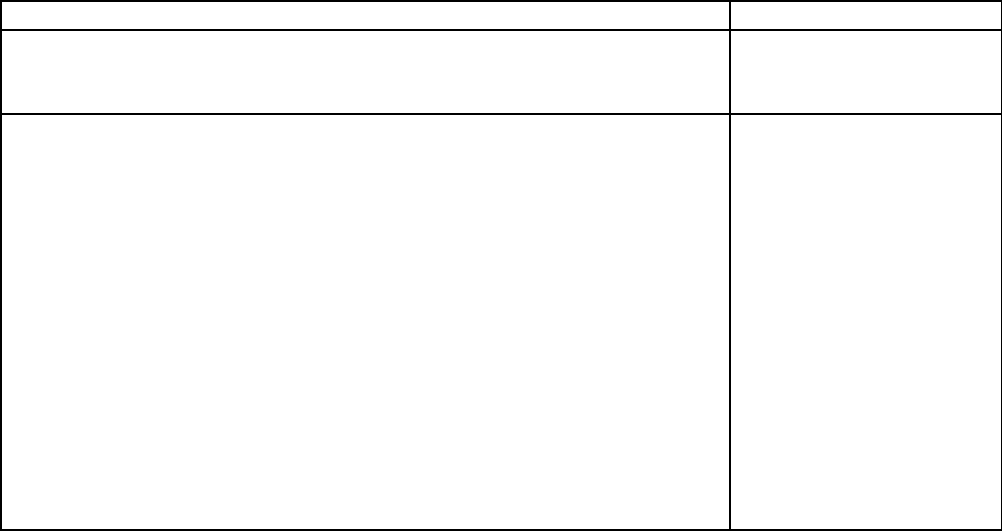

Итак, сумму НДС с аванса вам необходимо исчислить, применив следующую схему:

┌─────────┐

│ Аванс │

│ ┌─────┴────────┐

│ │Вознаграждение│ x 18/118 = НДС.

│ └─────┬────────┘

└─────────┘

После оказания посреднических услуг сумма НДС, исчисленная с полученного

аванса, может быть принята вами к вычету на основании п. 8 ст. 171, п. 6 ст. 172 НК РФ.

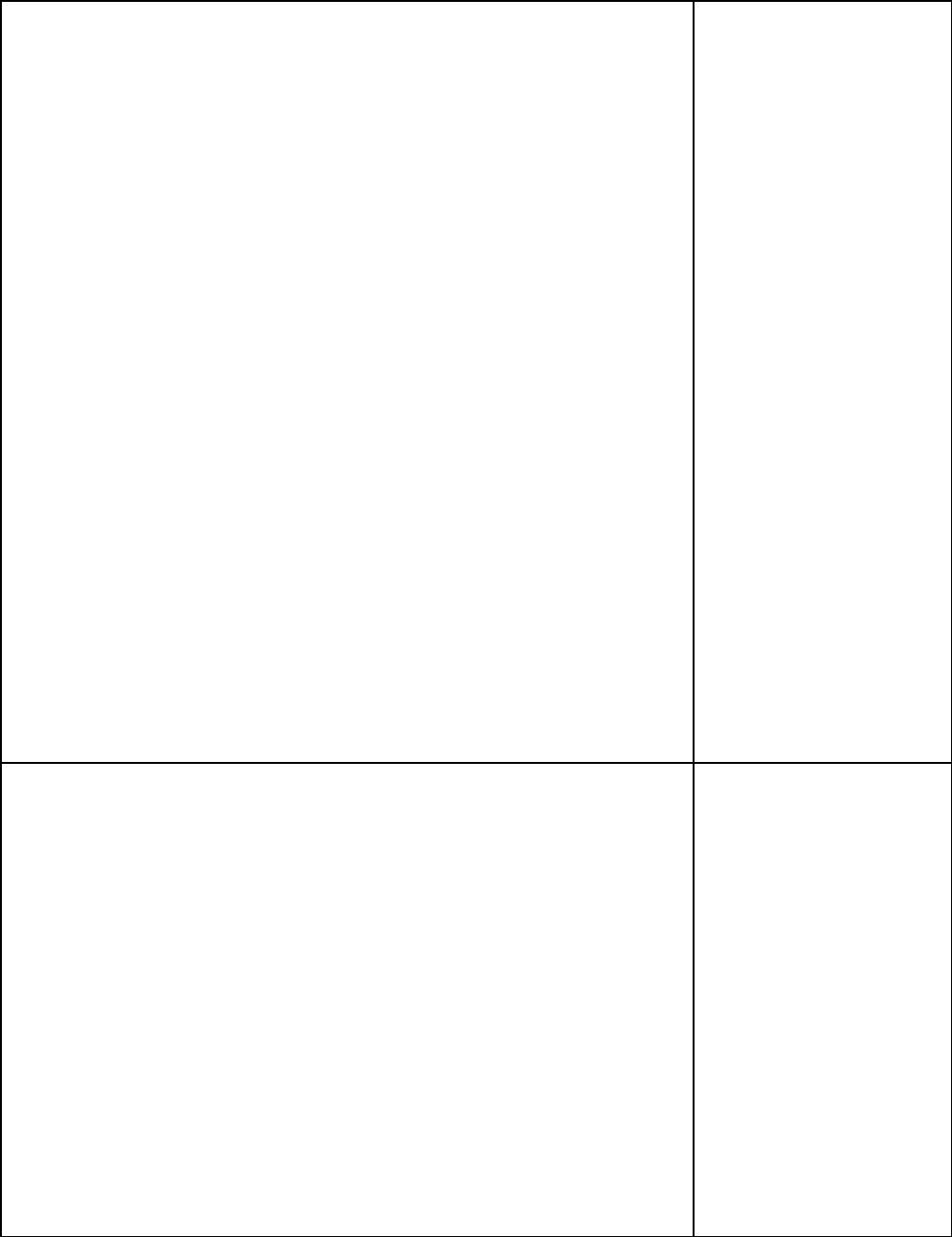

ПРИМЕР

отражения в бухгалтерском учете посредника получения аванса и исчисления

НДС в 2009 г.

Ситуация

Предположим, что организация "Альфа" в июне заключила с организацией "Бета"

договор поручения, согласно которому организация "Альфа" (поверенный) обязана

организовать участие организации "Бета" (доверителя) в выставке, которая должна

проходить в ноябре этого же года.

По условиям договора вознаграждение поверенного составляет 11 800 руб., в том

числе НДС 1800 руб.

Доверитель в июне перечисляет на счет поверенного денежные средства в размере

118 000 руб., необходимые для исполнения поручения, и частично предоплату

посреднического вознаграждения (60%) в размере 7080 руб. (в том числе НДС 1080 руб.).

В ноябре организация "Альфа" оказывает услуги и представляет организации "Бета"

отчет поверенного.

Решение

Организации "Альфа" необходимо в июне исчислить и в июле заплатить в бюджет

сумму НДС с полученной авансом части вознаграждения. После оказания услуг (после

представления отчета) организация "Альфа" вправе уплаченную с аванса сумму НДС

принять к вычету.

В бухгалтерском учете такие операции необходимо отразить в следующем порядке.