Коупленд Т., Коллер Т. Стоимость компаний - оценка и управление

Подождите немного. Документ загружается.

408 Часть третья. Прикладные аспекты оценки стоимости

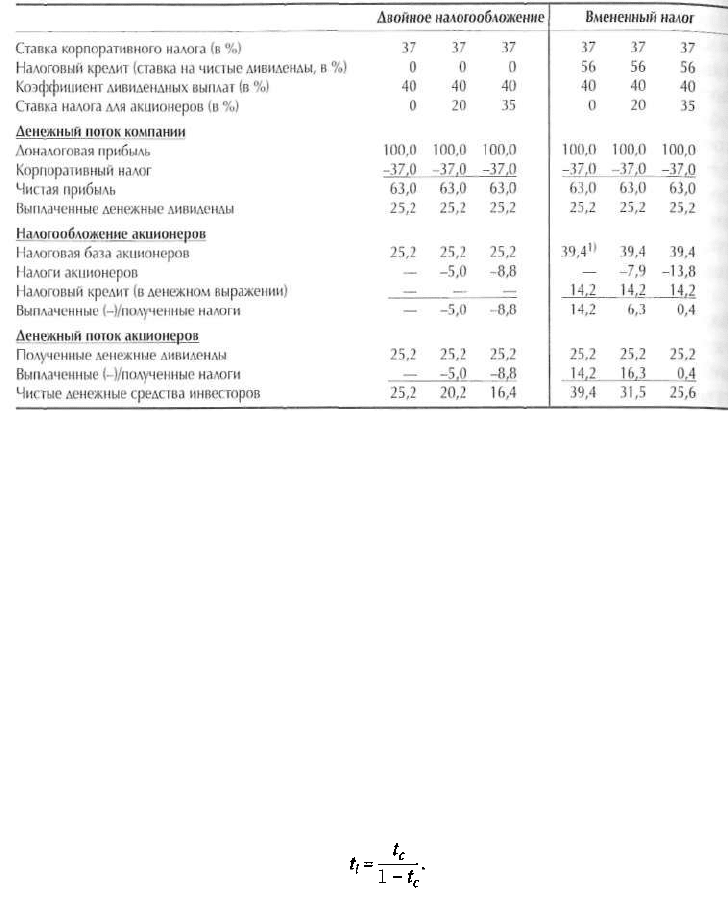

Таблица 18.7. Как работает система вмененного налога с дивидендов

(числовые данные, кроме первых четырех строк, — в млрд лир)

" Фактические денежные дивиденды в валовом выражении, то есть включая налоговый кредит.

значения, если среди ключевых «ценообразующих» инвесторов компании

преобладают институциональные или зарубежные инвесторы, на которых

не распространяется налоговый кредит по дивидендам. Один из предлага-

емых подходов к этой проблеме, по сути, сводится к тому, что при оценке

компаний не нужно вносить никаких поправок на вмененный налог ни в

денежный поток, ни в ставку дисконтирования. Согласно альтернативному

подходу, вмененный налог все-таки необходимо учитывать, внося в денеж-

ный поток соответствующую поправку на налоговый кредит по дивиден-

дам. При этом предлагается следующий порядок действий.

• Размер налогового кредита. Налоговый кредит равен сумме выплаченных

за год дивидендов, умноженной на ставку налогового кредита по чистым

дивидендам. Соотношение между ставкой корпоративного налога (t

c

) и

ставкой налогового кредита по чистым дивидендам (t

i

) в странах с пол-

ным вмененным налогом, таково:

В странах с частичным вмененным налогом ставку налогового кредита

устанавливает правительство (как в примере с Италией из табл. 18.7).

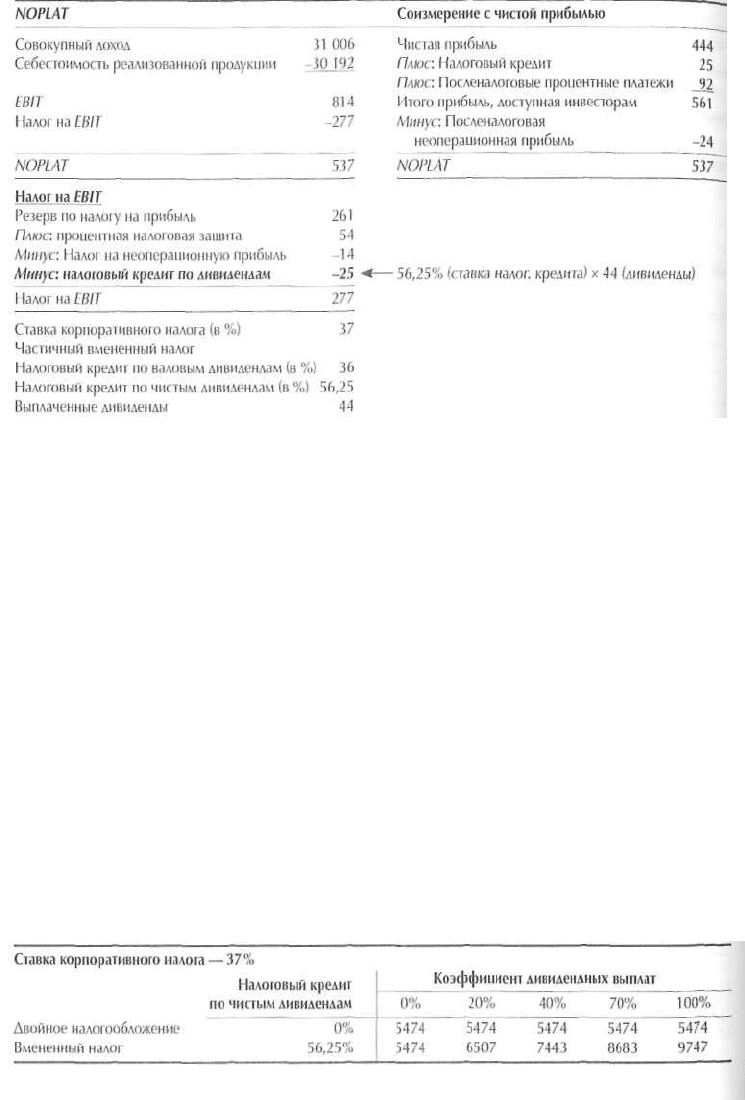

NOPLAT. При калькуляции налога на EBIT налоговый кредит следует вы-

честь из резерва по налогу на прибыль в отчете о прибылях и убытках.

В том случае, когда расчет NOPLAT начинается с чистой прибыли, нало-

говый кредит следует прибавить к чистой прибыли. (См. табл. 18.9.)

18. Оценка компаний за пределами США 409

Таблица 18.8. Разные подходы к налогообложению дивидендов

1)

В Великобритании с 1999 г. введена система вмененного налога.

2)

В начале 2000 г. правительство Германии внесло значительные изменения в налоговый кодекс, в том числе отменив

налоговый кредит по дивидендам.

Источники: European Tax Handbook, 1997; Financial Times.

Страна Какова система

Если действует система вмененного налога, какова

налогообложения дивидендов? ставка налогового кредита на чистые дивиденды?

Австралия Вмененный налог Полный вмененный налог

Бельгия Классическая система

(двойное налогообложение)

Великобритания" Классическая система

(двойное налогообложение)

Германия

2

' Вмененный налог Налоговый кредит в размере

3

/

7

чистых дивидендов

(полная сумма корпоративного налога на дивиденды

по ставке 30%). Примечание: нераспределенная

прибыль облагается по ставке 45%, тогда как

дивиденды — по ставке 30%

Дания Классическая система при сниженной

ставке личного налога с дивидендов

Испания Вмененный налог Частичный вмененный налог: граждане-резиденты

получают налоговый кредит в размере 40% чистых

дивидендов; корпорации-резиденты — 27%

(возмещение 50% корпоративного налога

по ставке 35%)

Италия Вмененный налог Налоговый кредит в размере 56,25% чистых

дивидендов (почти полная сумма корпоративного

налога по ставке 37%)

Нидерланды Классическая система

(двойное налогообложение)

Норвегия Вмененный налог Для акиионеров-резидентов налоговый кредит

в размере

7

/

l8

чистых дивидендов (полное

возмещение корпоративного налога по ставке 28%).

Налоговый кредит носит скорее скрытый, нежели

явный характер, поскольку дивиденды считаются

свободными от налогообложения

Португалия Вмененный налог Частичный вмененный налог: налоговый кредит

в размере 33,75% чистых дивидендов (возмещение

60% корпоративного налога по ставке 36%)

Финляндия Вмененный налог Налоговый кредит в размере

7

/

18

чистых дивидендов

(полное возмещение корпоративного налога

по ставке 28%)

Франция Вмененный налог Налоговый кредит в размере 50% чистых дивидендов

(полное возмещение корпоративного налога

по базовой ставке 33%, за исключением

10% дополнительного налога)

Швейцария Классическая система

(двойное налогообложение)

Швеция Классическая система

(двойное налогообложение)

410 Часть третья. Прикладные аспекты оценки стоимости

Таблица 18.9. Влияние вмененного налога с дивидендов на величину NOPLAT

(числовые данные, кроме снабженных особыми указаниями, — в млрд лир)

• Денежный поток. Если налоговый кредит уже включен в калькуляцию

NOPLAT, никаких изменений в расчет свободного денежного потока вно-

сить не нужно. При исчислении финансового потока налоговый кредит

следует прибавить к выплаченным денежным дивидендам. Неважно, что

налоговый кредит оплачивает государство, а не компания, — для точ-

ности расчета он должен быть включен в фактический денежный поток,

доступный акционерам до удержания личного подоходного налога.

• Затраты на капитал. Никакие изменения в формуле WACC не нужны.

Когда стоимостная оценка проведена с учетом вмененного налога, мо-

жет обнаружиться, что коэффициент дивидендных выплат оказывает су-

щественное влияние на стоимость. Эффект изменения коэффициента диви-

дендных выплат в такой модели оценки представлен в таблице 18.10. В от-

сутствие вмененного налога дивидендная политика не влияет на стоимость.

Когда же вмененный налог присутствует, при прочих равных условиях чем

выше коэффициент дивидендных выплат, тем выше стоимость фирмы.

Таблица 18.10. Как изменение коэффициента дивидендных выплат

влияет на стоимость (числовые данные — в млрд лир)

18. Оценка компаний за пределами США 411

ЗАТРАТЫ НА КАПИТАЛ

Оценка средневзвешенных затрат на капитал во всех странах опирается на

те же самые базовые принципы, которые изложены в главе 10. Средневзве-

шенные затраты на капитал есть средневзвешенная величина затрат на соб-

ственный капитал, затрат на заемные средства и издержек финансирования

из всех прочих источников. Затраты на капитал следует исчислять в той же

валюте и на основе тех же данных, что и подлежащий дисконтированию

денежный поток.

Большинство компонентов средневзвешенных затрат на капитал не

требует дополнительного обсуждения в этой главе. Повсюду в мире обще-

принято для определения затрат на капитал использовать модель оценки

долгосрочных активов. Лишь два вопроса здесь заслуживают особого вни-

мания: рыночная премия за риск и бета.

Выбор подходящей премии за риск везде, не только в США, оборачива-

ется тягостной проблемой. Применительно к развитым странам, достаточно

интегрированным в глобальную экономику, мы предпочитаем пользоваться

единым (общемировым) значением премии за риск, которое основано на

премии в США (4,5-5%).

При этом мы, естественно, исходим из глобализации рынков капитала.

В конце 1990-х годов около 25% суммарного оборота акций носило междуна-

родный характер — другими словами, его участники (акционеры и компании)

принадлежали к разным странам. Такие глобальные трейдеры — в основном

крупные институциональные инвесторы — привлекают и вкладывают капи-

тал повсюду в мире. Если бы ожидаемые премии за риск существенно разни-

лись от страны к стране (с поправкой на соответствующий риск), следовало

бы ожидать изрядного притока капитала в страны с премией выше среднего

уровня и, наоборот, оттока из стран с премией ниже среднего. Следствием

такой миграции капитала стало бы восстановление равновесия.

Это заключение кажется очевидным. Возьмите, к примеру, таких про-

изводителей потребительских товаров, как Procter & Gamble и Unilever. Обе

компании продают свои продукты по всему миру с примерно одинаковым

географическим охватом. Акции обеих продаются и в США, и в Европе.

Главная разница между ними заключается в том, что Procter & Gamble ба-

зируется в США, a Unilever — в Великобритании и Голландии. При столь

близких инвестиционных базах было бы поистине странно, если бы две

компании заметно различались затратами на капитал.

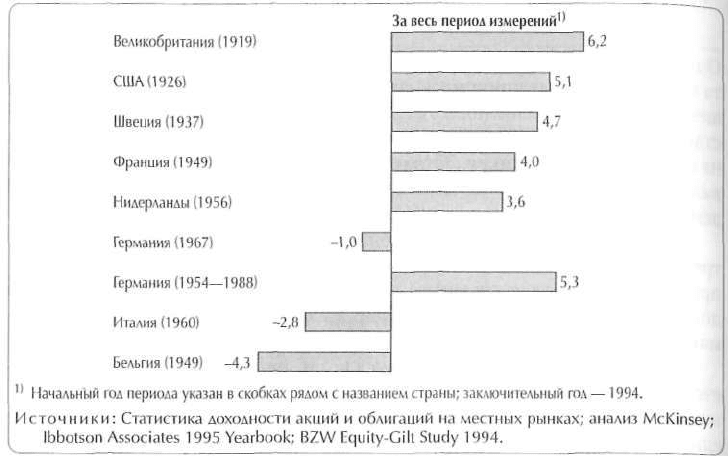

С учетом всего этого чем объяснить наблюдаемые расхождения в

фактических (реализованных) премиях за риск? На рисунке 18.3 показаны

реализованные премии по рыночным индексам (относительно доходности

правительственных облигаций) ряда европейских стран. Реализованная

доходность имеет очень широкий разброс значений — вплоть до отри-

цательных (Италия и Бельгия). Но отрицательная премия за риск — это

абсурд.

412 Часть третья. Прикладные аспекты оценки стоимости

Рисунок 18.3. Фактические премии за риск колеблются в широком диапазоне

(числовые данные — в %)

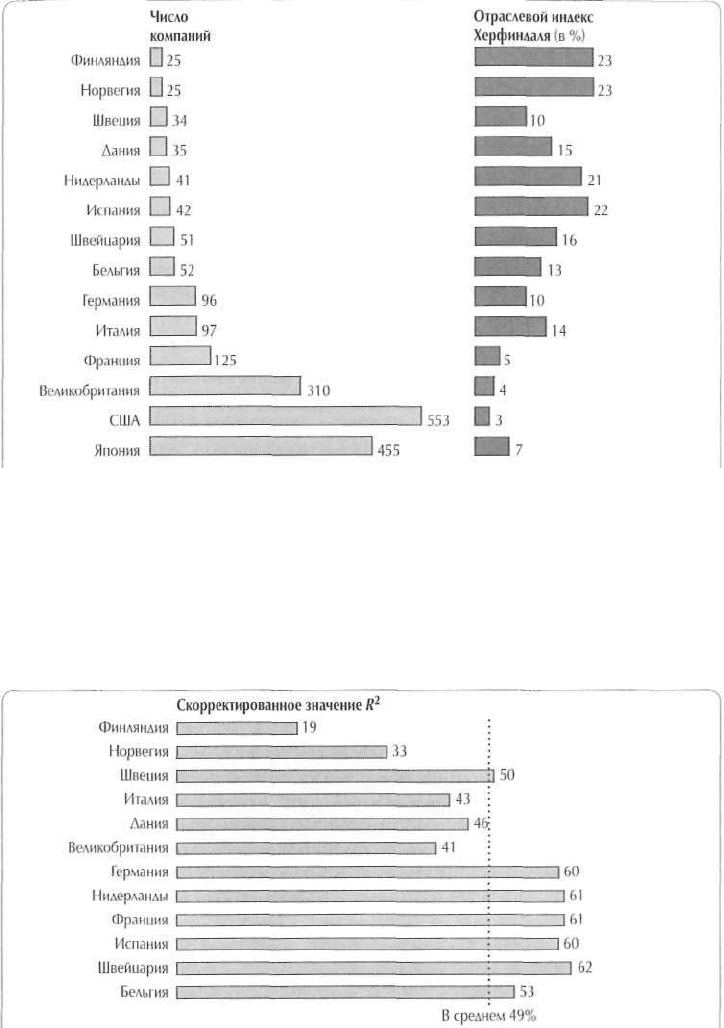

Надо сказать, что многие из этих европейских стран лишь недавно вли-

лись в глобальный рынок. Следовательно, прошлые данные не всегда адек-

ватно отражают текущую ситуацию. Но еще важнее, что рыночные индексы

этих стран не представляют широко диверсифицированные портфели. Как

свидетельствует исследование Ролла, большинство европейских фондовых

индексов включает в себя акции менее 100 компаний и отличается сильной

отраслевой концентрацией

4

. Рисунок 18.4 демонстрирует состав этих ин-

дексов, а также индекс Херфиндаля (Herfindahl index), который служит ме-

рой преобладания в каждом фондовом индексе небольшого числа отраслей.

Как видите, для большинства стран индекс Херфиндаля имеет гораздо более

высокое значение, чем для США или Великобритании. Ролл в своем анализе

пошел еще дальше и измерил долю доходности каждого индекса, обязанную

его отраслевому составу. Как показывает рисунок 18.5, в среднем около 50%

доходности объясняется отраслевым составом индекса. Крайний пример из

этого ряда (хотя и более поздний) являет Nokia, которая одна обеспечила

более двух третей фондового индекса Финляндии в 1999 г.

Идеальную оценку общемировой рыночной премии за риск дало бы

измерение глобального рыночного индекса на протяжении длительного

срока. К сожалению, глобальные индексы ведут свое начало с относитель-

4

R. Roll. Industrial Structure and the Comparative Behavior of International Stock Market

Indices//Journal of Finance. 1992. March.

18. Оценка компании за пределами США 413

Рисунок 18.4. Характеристики фондовых индексов

Источник: R. Roll. Industrial Structure and the Comparative Behavior of International

Stock Market Indices.

Рисунок 18.5. Доходность фондовых индексов, объясняемая отраслевым

составом индекса (числовые данные — в %)

Источник: R. Roll. Industrial Structure and the Comparative Behavior of International

Stock Market Indices.

414 Часть третья. Прикладные аспекты оценки стоимости

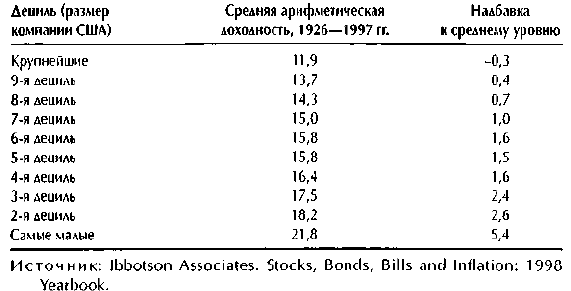

Таблица 18.11. Дифференциация долгосрочной доходности

по децилям размера компаний (числовые данные — в %)

но недавнего времени. В качестве более или менее адекватной замены при-

ходится использовать рынок США как наиболее диверсифицированный и

имеющий самую долгую историю. Для американского рынка мы советуем

брать премию за риск 4,5—5% (как уже говорилось в гл. 10). Конечно, в

Великобритании рынок существует дольше, чем в США, но он не такой ди-

версифицированный. Согласно исследованию фирмы BZW, занимающейся

анализом ценных бумаг, рыночная премия за риск в Великобритании укла-

дывается в тот же диапазон, как и в США.

Коль скоро мы используем общемировую рыночную премию за риск, мы

должны также оценивать бету относительно глобального рынка. Сегодня

уже есть источники, откуда можно узнать значения беты компаний отно-

сительно глобального рыночного индекса. Рыночные индексы рассчиты-

ваются в долларах США. Стало быть, на бету отдельной компании влияют

колебания валютных курсов.

Логика предыдущих рассуждений подводит к одному важному вопросу:

насколько сопоставимы рыночные премии за риск в разных странах. Помимо

отраслевой концентрации существуют также теоретические доводы в пользу

выравнивания затрат на капитал по всему миру, подсказывающие, как нужно

подходить к оценке затрат на капитал. Эти теоретические выкладки зиждутся

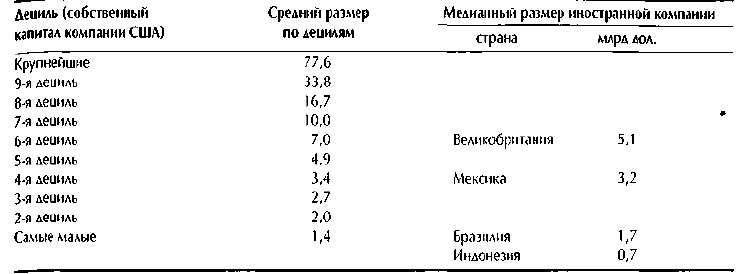

на том факте, что компании меньших размеров отличаются более высокой до-

ходностью, нежели крупные компании (см. табл. 18.11), и что в большинстве

стран средний размер компании меньше, чем в США (см. табл. 18.12)

5

.

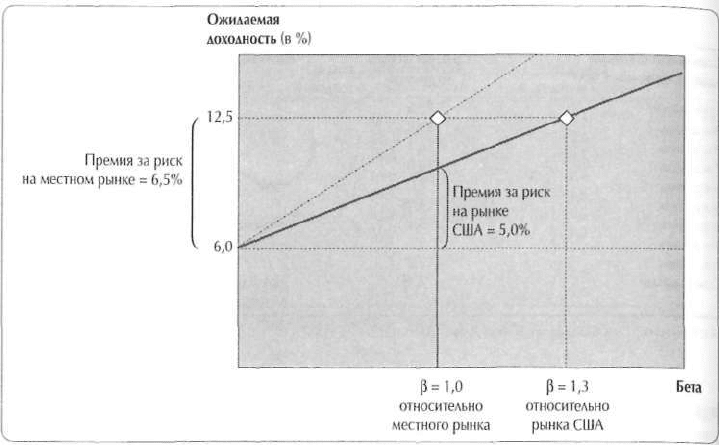

Давайте проследим эту логику на рисунке 18.6. Начнем с линии МОДА,

построенной на расчетах в долларах США, — полужирной прямой, которая

начинается в точке, соответствующей безрисковой процентной ставке в

США, и проходит через точку, где бета равна 1. Далее построим аналогич-

ен соотношении между размером компании, бетой и доходностью см. гл. 10.

18. Оценка компаний за пределами США 415

Таблица 18.12. Средний размер компаний в разных странах, август 1998 г.

(числовые данные — в млрд дол.)

Источник: Глобальные индексы Доу—Джонса.

ную линию МОДА (в долларовом исчислении) для такой страны, как Дания,

где средний размер компаний значительно меньше, чем в США. В данном

случае линия МОДА (пунктирная прямая на рисунке) имеет более крутой

наклон именно потому, что средний размер компаний меньше.

Теперь рассмотрим «среднюю» компанию Дании. У такой компании

бета относительно датской линии МОДА равна 1,0. Поскольку она мельче

типичной американской компании, ее бета относительно индекса США бу-

дет выше — скажем, 1,3.

Затраты на капитал в долларах для этой компании можно найти двумя

способами. Допустим, безрисковая процентная ставка в США равна 6%, а

рыночная премия за риск — 5%. Первый способ — вычислить затраты на

собственный капитал относительно рынка США: 6% + 5% х 1,3 = 12,5%.

Второй способ — вычислить затраты на собственный капитал относительно

датского рынка. И опять они должны быть равны 12,5%, как показывает

линия МОДА на рисунке 18.6. Отсюда следует, что исчисленная в долларах

премия за риск на датском рынке составляет 6,5% (при условии, что бета

компании относительно датского рынка равна 1,0, как мы оговорили чуть

выше): 6% + 6,5% х 1,0 = 12,5%.

Это означает, что, используя бету относительно местного рынка, вы

должны также использовать рыночную премию за риск, отражающую раз-

мер местного рынка. Если же вы используете бету относительно американ-

ского или мирового рынка, берите американскую или глобальную премию

за риск. Теоретически в обоих случаях вы получите одинаковые затраты на

капитал. На практике ваши расчеты редко порадуют вас такими логически

безупречными результатами, когда вы работаете с данными по мелким,

неликвидным и относительно молодым рынкам. К счастью, в большинстве

случаев доступны более пригодные для употребления данные по глобально-

му или американскому рынку (и бета, и премия за риск). Не забудьте только

416 Часть третья. Прикладные аспекты оценки стоимости

Рисунок 18.6. МОДА применительно к глобальному и местному рынкам

учесть различия в безрисковых процентных ставках, если вы имеете дело с

разными валютами.

РЕЗЮМЕ

В этой главе показано, как применять модель дисконтированного денеж-

ного потока к компаниям за пределами США. Нетрудно догадаться, что

применительно к каждой стране нужно внести соответствующие поправки

на особенности национального бухгалтерского учета и налогообложения.

В остальном никакой разницы нет. Определение затрат на капитал тоже

подчиняется единым правилам по всему миру, за исключением отдельных

составляющих (особенно рыночной премии за риск), к которым можно

подходить по-разному. Мы советуем использовать общемировую премию

за риск, поскольку к концу XX в. наметилась устойчивая тенденция к интег-

рации рынков капитала.

ГЛАВА 19

Оценка

компаний

на развивающихся

рынках

П

о мере глобализации международной экономики и с усилением мо-

бильности капитала по всему миру оценка стоимости компаний приоб-

ретает все большее значение для недавно зародившихся рынков, где бурно

развиваются такие процессы, как приватизация, формирование совместных

предприятий, слияния/поглощения, реструктуризации, внедрение стоимо-

стных принципов управления. Конечно, в этих условиях оценка стоимости

сопряжена с большими трудностями, ибо на зарождающихся рынках компа-

нии сталкиваются с более высокими рисками и с большим количеством раз-

нообразных препон, нежели на развитых рынках. Самые серьезные риски

и проблемы порождаются здесь макроэкономической неопределенностью,

неликвидностью финансовых рынков, государственным контролем над дви-

жением капитала, исключительной политической нестабильностью.

В научных кругах, среди инвестиционных банкиров и предпринимателей

нет единства мнений по поводу того, как справляться с этими проблемами.

Выдвигается масса разнообразных методик, в которых (по крайней мере,

во многих из них) значительное место отведено произвольным умоза-

ключениям на основе ограниченных фактических данных и интуитивных

Выражаем особую благодарность нашей коллеге Мими Джеймс, выступившей соавтором

этой главы.

417